房地合一解封5年後!現在賣房划算嗎?解析房地合一2.0與房市現況

不提供勞工(勞保)貸款或機車貸款

房地合一稅為105年(2016)上路的房地交易稅新制,並且在110年7月實施上路房地合一稅2.0,規定房地產交易所得需繳稅,稅率依持有期間長短而定。若房產持有超過5年再出售,可享較低稅率。110年底,部分房產達到持有5年的條件,因此111年起,這些房產交易可適用優惠稅率,稱為「5年課稅期解封」。

簡單來說,5年解封意味著持有房產超過5年的民眾可藉稅率降低,減輕出售時的稅務負擔。不過,賣房是否划算,仍需考慮其他因素,如市場行情、房價波動及個人財務規劃等,不能單憑稅務優惠來決定;本文將簡單介紹房地合一2.0相關的政策背景與賣房的注意事項,協助你做出最有利的決策。

一、房地合一2.0是什麼

1、房地合一稅的政策背景

房地合一稅2.0是政府為健全房地產市場,抑制短期炒房所推出的一項稅制改革。舊制將房地產交易所得納入綜合所得稅課徵,並依持有期間長短,分別適用不同的稅率。在房地合一稅1.0時期,稅制針對105年1月1日後取得並出售的房地產,統一課徵財產交易所得稅,試圖解決以往土地增值稅與財產交易稅分開計稅的不公平問題。然而,隨著房價持續飆升,短期炒房現象依然猖獗,導致房地合一稅在抑制投機炒作方面效果有限。因此,政府在110年推出房地合一稅2.0,以更嚴格的稅率與規範,進一步控管房地產市場。

2、房地合一2.0的主要內容

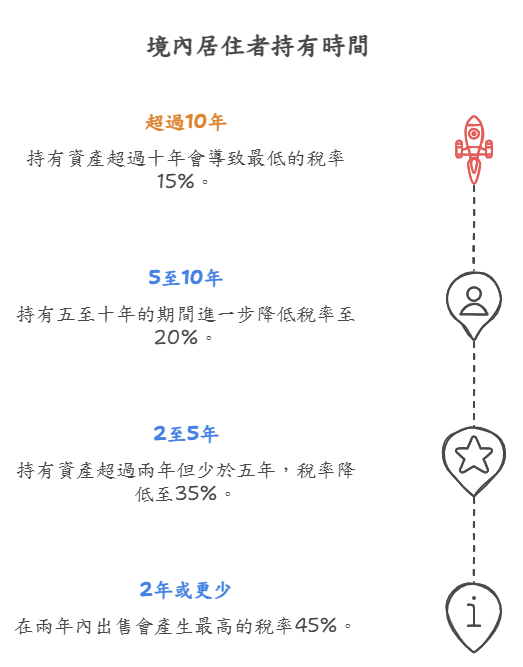

(1)延長持有期間適用高稅率:為抑制個人短期炒作不動產,境內居住者與非境內居住者適用高稅率的持有期間均延長,具體稅率如下:

境內居住者:

- 2年內出售:45%。

- 超過2年未逾5年:35%。

- 超過5年未逾10年:20%。

- 超過10年:15%。

非境內居住者:

- 2年內出售:45%。

- 超過2年:35%。

(2)法人比照個人課稅:法人售出不動產時,稅率與持有期間掛鉤,依序為45%、35%、20%,避免以法人名義進行短期交易來避稅。

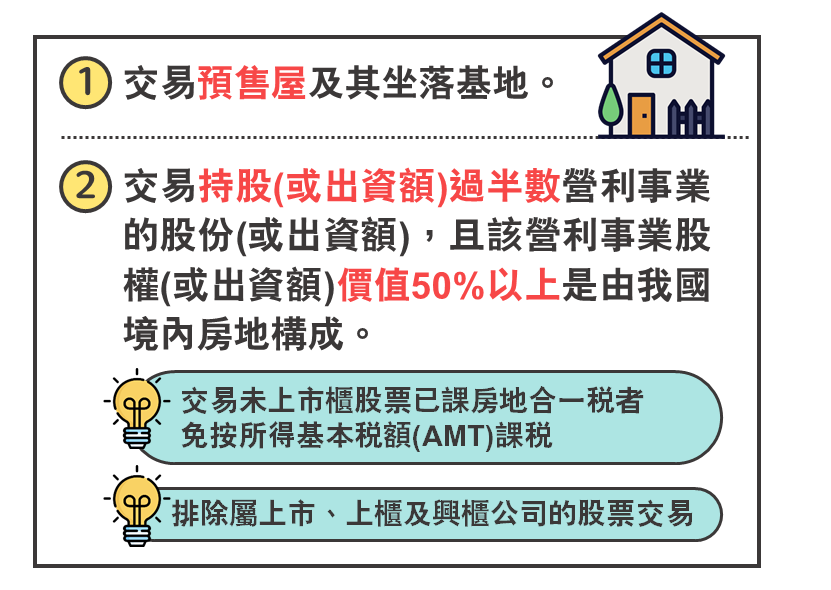

(3)擴大課稅範圍:房地合一2.0增加了以下兩項課稅標的

- 預售屋及其坐落基地的交易。

- 涉及持股過半、且股權價值超過50%由房地構成的營利事業交易。

(4)土地漲價總數額減除上限:為了防止有人藉由報高土地的移轉價格來提高「土地漲價總數額」,從而減少該繳的所得稅,現在規定土地漲價計算只能依照政府公告的土地現值來算,無法隨意報高。這樣的規定可以避免有人利用不真實的報價來逃避稅款,確保大家繳的稅是公平的。

(5)五種交易不受影響

- 因非自願因素(如調職、強制執行)出售房地產。

- 與建商合建分回的房地產。

- 危老重建或都市更新後的首次移轉。

- 營利事業興建完成後的首次移轉。

- 自住房地持有並設籍滿6年,課稅所得在400萬元以下免稅,超過400萬元則適用10%的稅率。

(6)自住免稅條件更嚴格:自住免稅額維持400萬元,但條件更嚴格,房屋需持有超過6年、不得出租或供營業使用、交易完成後一年內須申請免稅。

二、房地合一2.0的實施效果

1、短期炒房明顯減少

在高稅率的威懾下,短期內持有並出售房產的投資者大幅減少,房市交易熱度有所降溫。根據財政部的統計數據,2022年與2023年的短期交易量相較2019年平均下降超過30%。

2、預售屋市場影響

預售屋交易納入課稅範圍後,投機需求顯著降低,預售市場轉為理性化。然而,對部分購屋族來說,由於第七波信用管制措施的影響之下,購屋難度仍存在。

3、稅收成效顯著

根據財政部 2024 年 10 月全台賦稅收入初步統計,今年房屋稅稅收已達 922 億元,首度突破 900 億元,房地合一稅收前 10 個月 857 億元,已經寫下歷史新高,顯示政策有效增加了政府收入,用於公共建設與社會福利支出。

三、5年課稅期解封的影響

房地合一2.0政策實施後,將房地產交易所得納入綜合所得稅課徵,並依持有期間長短,分別適用不同的稅率。其中,持有5年以上出售的房地產,可以享有較低的稅率。所謂的「解封5年課稅期」,指的是從2016年房地合一2.0上路後,到2021年底,持有期間滿5年的房地產,在2022年開始可以適用較低的稅率。解封5年課稅期對市場的影響如下:

1、交易量增加

許多民眾可能為了享受較低的稅率優惠,而選擇在5年課稅期解封後出售房產,這可能導致短期內房地產交易量增加。

2、房價走勢趨緩

交易量的增加,可能會對房價產生一定的影響。加上新青安貸款精進措施6月啟動,八大公股行庫從嚴審查,以及央行管控銀行房貸等因素影響下,房市申辦熱度逐步降溫。

四、賣房前應注意的事項

- 持有期間計算:準確計算持有期間,確保符合5年以上出售的條件。

- 自用住宅優惠:如果您的房產是自用住宅,且符合相關規定,可以享有更優惠的稅率。

- 交易成本:除房地合一稅外,還需考慮仲介費、代書費等交易成本。

- 市場行情:了解目前房地產市場的行情,評估出售的時機。

- 申報時間:房地合一新制下,個人房屋、土地交易所得係採分離申報納稅,個人應於房屋、土地完成所有權移轉登記日(房屋使用權、預售屋及股份或出資額為交易日)的次日起算30日內自行依規定格式填寫申報書,向該管稽徵機關辦理。

五、房地合一2.0新版與1.0舊版的差異

在房地合一稅實施之前,政府對於房屋和土地的交易所得課稅,採行的是「土地、建物分開課稅」的雙軌制。簡單來說,若因土地交易獲利,則需依據公告現值繳納土地增值稅;若因房屋交易獲利,則依據實際交易價格繳納所得稅。為了使房產交易的課稅方式更為一致、透明,並有效抑制短期炒房行為,政府於105年實施了「房地合一稅」。這項稅制將房屋和土地視為一個整體,統一計算交易所得,並依據持有期間長短,分級課徵所得稅。

1、房地合一稅課稅範圍

因為房地合一稅 是在 105年後才正式施行,所以要課稅的標的為:

- 取得時間:於 105 年 1 月 1 日以後「 取得 」的房屋、土地

- 出售時時:在 105 年 1 月 1 日以後「 出售 」的房屋、土地

- 預售屋:在 105 年 1 月 1 日以後「 取得 」的「 預售屋及其坐落基地 」

- 股權交易: 符合一定條件的股份或出資額(通常是指與房地產相關的股權交易)。

2、房地合一1.0與2.0差異比較表

| 比較項目 | 房地合一1.0 | 房地合一2.0 |

| 實施日期 | 2016年7月1日 | 2021年7月1日 |

| 稅率結構 | – 持有未滿2年:45% – 持有2年以上:20% |

– 持有未滿2年:45% – 持有2年至未滿5年:35% – 持有5年至未滿10年:20% – 持有10年以上:15% |

| 適用範圍 | 個人房地產交易 | 擴大至包括預售屋交易及企業、法人名義購房 |

| 自住免稅條件 | 符合條件可享400萬元免稅額 | 持有期間需超過6年,且未出租或營業使用,才能享受400萬元免稅額 |

| 預售屋課稅 | 不課稅 | 即使未完成移轉登記,也納入課稅範圍 |

| 法人購房的稅負 | 與個人相同稅率 | 適用更高稅負,抑制法人炒房 |

| 扣除項目 | 包含房屋修繕費與購屋時支付的相關稅費 | 維持與1.0相同 |

| 炒房監控 | 一般監控措施 | 要求交易雙方提供更多財務資料,防止隱匿所得 |

| 政策目標 | 抑制炒房行為,穩定房市 | 強化公平課稅,進一步打擊炒房,確保房地產回歸居住功能 |

| 市場影響 | 短期炒房行為受到一定抑制 | 對短期投資者更具威懾力,自住需求者受保護,市場逐步趨穩 |

3、主要差異總結

- 稅率結構更細化:房地合一2.0 根據持有期間細分為四個稅率階段,對短期與長期持有者的稅負進行更明確的區分。

- 適用範圍擴大:新增預售屋及法人名義購房的課稅規定,進一步打擊炒房行為。

- 自住免稅條件更嚴格:要求自住用房屋需持有超過6年且未出租或營業,才能享受免稅優惠。

- 加強炒房監控:提升交易透明度,要求提供更多財務資料,避免隱匿交易所得。

- 法人購房稅負提高:針對企業與法人炒房,適用更高稅負以防範過度投機。

- 預售屋納入課稅:即使未完成移轉登記,預售屋也列入課稅範圍,增加課稅公平性。

六、房地合一2.0對重購退稅的重要性

重購退稅是房地合一稅政策中的一項稅務優惠措施,主要針對出售舊房後購買新房的情況,幫助符合條件的納稅人減輕稅負壓力。以下為重購退稅的核心概念和條件:

1、申請條件

- 本人/配偶/未成年子女須設籍:這3種人其中之一,必須在房子中設有戶籍,並且有居住在裡面的事實。

- 原屋出售前1年無出租/營業使用:原持有的房屋與土地出售前1年,不可以有營利或出租等情形。

- 新屋購入後5年內無出租/營業使用:新購入房屋與土地,5年內不可以有售出、營利或出租等情形。

- 房屋重購退稅2年內須完成申請:不論先賣後買,或是先買後賣,都必須在2年內完成房屋重購退稅的申請。

2、出售房屋的資格

- 出售的房屋必須屬於房地合一稅適用範圍,即105年1月1日後取得的房地產。

- 出售房屋所得已依房地合一稅納稅。

3、退稅範圍

- 若新購房地的價格等於或高於出售房地的價格,可全額退稅。

- 若新購房地的價格低於出售房地的價格,則按比例退稅。

4、退稅金額公式如下

- 全額退稅:新購房價 ≥ 出售房價,則可退回所有已繳稅款。

- 比例退稅:新購房價 < 出售房價,退稅金額按兩者的價格比例計算。

5、重購退稅的目的

重購退稅旨在鼓勵住宅改善需求,減少因房屋買賣造成的稅負壓力,並與政府抑制房市炒作的政策方向相符。此制度在房地合一2.0實施後繼續有效,適用於短期內需變換自住用途房屋的情況,並對投資客進一步限制,以保障真正居住需求者的利益。

七、房地合一2.0常見問題

Q1:針對預售屋交易(含紅單),其收入計算方式及相關認定標準是什麼?

預售屋交易簡單來說,就是在還沒取得房屋產權前,把購屋的權利(像是簽好的買賣契約或紅單)賣給其他人。交易的持有期間是從簽下買賣契約或紅單的那一天開始算,到把權利賣出的日期為止。收入部分只計算買方支付給賣方的轉讓費,不包括建設公司後續收取的款項。例如,A 君買了一間預售屋,付了 200 萬訂金,後來以 230 萬把購屋權利賣給 C 君,收入就是 230 萬,持有期間算到交易日為止。

Q2:個人課稅所得400萬元以下免稅條件為何?

- 個人或其配偶、未成年子女設有戶籍、持有並居住於該房屋連續滿6年。

- 交易前6年內,無出租、供營業或執行業務使用。

- 個人與其配偶及未成年子女於交易前6年內未曾適用自住房地租稅優惠規定。

Q3:長期持有自住者會受房地合一2.0影響嗎?

不會。維持原自住房地租稅優惠,個人交易持有6年以上自住的房屋、土地,課稅所得400萬元以內者免納所得稅,超過400萬元者,就超過部分按最低稅率10%課徵所得稅。

不提供勞工(勞保)貸款或機車貸款